Initial Coin Offerings (ICOs) sind eine relativ neue Methode der Kapitalbeschaffung für Start-ups und blockchain-basierte Projekte. ICOs weisen einige Ähnlichkeiten mit Börsengängen (Initial Public Offerings, IPOs) auf, mit dem Unterschied, dass die im Rahmen eines ICO herausgegebenen und emittierten Coins auch für einen Software-Service oder ein Produkt nützlich sein können.

Einige ICOs, wie Alias, Stratis und Ark, haben Renditen für Investoren erbracht.

Quelle: linkedin.com

Gleichzeitig erfordert die Durchführung eines ICOs die Berücksichtigung des rechtlichen Aspekts, um die Einhaltung aller Arten von Vorschriften zu gewährleisten und sowohl Investoren als auch Projektinhaber zu schützen.

In diesem Blogbeitrag werden wir die rechtlichen Feinheiten von ICOs in Deutschland untersuchen und wichtige Vorschriften und bewährte Verfahren hervorheben, die Unternehmen beachten sollten, bevor sie eine ICO-Kampagne starten.

Warum Deutschland? Nun, es ist einer der größten Finanzmärkte in der Europäischen Union, und es wäre interessant zu prüfen, wie diese Innovationen in einer so gut entwickelten Umgebung reguliert werden.

Aber zuerst wollen wir näher erläutern, was ein ICO ist und warum es reguliert werden muss.

ICO 101

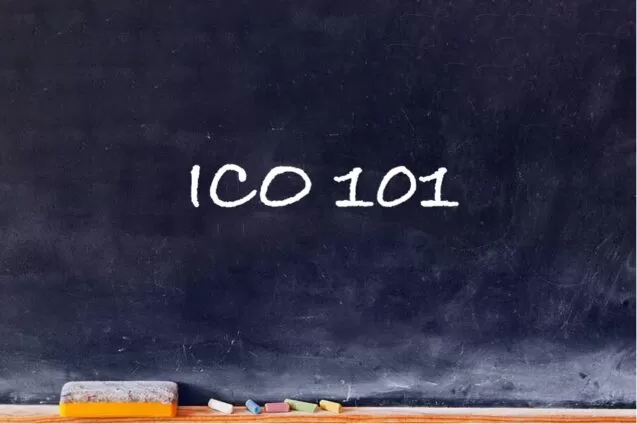

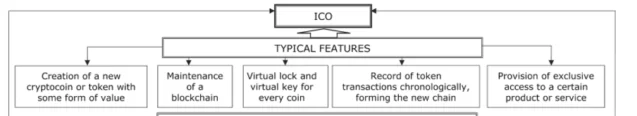

Ein ICO ist der Verkauf von Einheiten (Tokens) einer virtuellen Währung. Es befindet sich in einer sehr frühen Phase seines Bestehens (weniger als ein Jahrzehnt alt) und seiner Entwicklung.

Quelle: terrencegatsby.com

Typischerweise werden diese Tokens gegen Bitcoin (BTC) oder Ether (ETH) und nicht gegen herkömmliche Währungen (weder Dollar noch Euro) eingetauscht.

Die Erlöse gehen an die Projektentwickler und sollen die finanzielle Nachhaltigkeit der weiteren Entwicklung der angebotenen Kryptowährung gewährleisten.

Laut Decrypt investierten Anleger während des Bitcoin-Booms von 2017/18 insgesamt 22 Milliarden US-Dollar in Initial Coin Offerings, wobei EOS mit einem Betrag von 4,2 Milliarden US-Dollar absoluter Spitzenreiter war.

Das Volumen der von EOS während seines einjährigen Initial Coin Offerings (ICO) aufgebrachten Gelder übertraf mit insgesamt 4,2 Milliarden US-Dollar die kombinierte Summe der drei größten Risikokapitalfinanzierungen im Jahr 2018.

Es ist also eine effektive Methode der Kapitalbeschaffung, aber wie funktioniert sie?

Alles beginnt mit dem Projektkonzept: Der Projekteigentümer umreißt den Zweck, die Ziele und die technischen Aspekte des gesamten Vorhabens. Anschließend wird ein Whitepaper erstellt, um Details über das Projekt vorzustellen (Beschreibung des Teams, Technologie-Stack, Token-Wirtschaft, Anwendungsfälle und den Fahrplan).

Das Whitepaper ist ein wichtiges Dokument für potenzielle Investoren.

Danach erfolgt die Erstellung und der Verkauf der Tokens. Interessierte Personen können durch den Kauf von Tokens mit etablierten Kryptowährungen teilnehmen.

Smart Contracts, die von Blockchain-Technologie unterstützt werden, werden verwendet, um den Prozess der Token-Ausgabe und -Verteilung zu automatisieren und abzusichern.

Sobald der ICO erfolgreich abgeschlossen ist, streben die Projektinhaber an, ihre Tokens an renommierten Kryptowährungsbörsen listen zu lassen, um Liquidität und potenziellen Handel zu ermöglichen.

Nun ist es an der Zeit zu prüfen, wie ICOs in Deutschland und anderen europäischen Märkten reguliert werden.

Erste Versuche, ICO in Deutschland zu regulieren

Im Jahr 2016, als erste Münzangebote (ICOs) eingeführt wurden, waren Finanzmärkte, Wissenschaftler und Unternehmer beeindruckt und wollten die Chancen und Herausforderungen der Technologie nutzen.

Rechtliche Aspekte für ICOs in der EU

Die Richtlinie 2014/65/EU über Märkte für Finanzinstrumente kategorisiert Investmenttokens, einschließlich Hybridtokens, die bestimmte Anlagefunktionen besitzen, als „übertragbare Wertpapiere„.

Es ist wichtig zu betonen, dass die nationalen Finanzmarktregulierungsbehörden der Mitgliedstaaten der Europäischen Union die Zuständigkeit für die Marktüberwachung und Rechtsdurchsetzung behalten.

Eine der Aufgaben der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) besteht darin, eine Aufsichtskonvergenz zu fördern und eine konsistente Anwendung von Marktregeln sicherzustellen.

Dennoch erfolgt die eigentliche Regulierung weiterhin durch einzelne nationale Behörden.

Daher besteht ein Mangel an einheitlicher Kommunikation zwischen den Finanzmarktaufsichtsbehörden in der EU.

Europäische Union (ESMA)

Die ESMA veröffentlichte im November 2017 Informationen zur Regulierung von Token-Verkäufen.

Dennoch ist die Aussage in gewisser Weise vage, da sie darauf hindeutet, dass, wenn die Coins oder Tokens die Kriterien für Finanzinstrumente erfüllen, es wahrscheinlich ist, dass die Unternehmen, die sich mit Initial Coin Offerings befassen, in regulierte Anlageaktivitäten involviert wären.

Quelle: european-union.europa.eu

EU-Verordnungen, die potenziell auf ICOs anwendbar sein könnten, umfassen die Prospektverordnung, Vorschriften für Finanzintermediäre, Vorschriften für die Fondsverwaltung und Vorschriften zur Bekämpfung von Geldwäsche. Es wurde jedoch keine spezifische Anleitung dazu gegeben, welche Tokens als „Finanzinstrumente“ gelten.

Daher wird dies in Deutschland zusätzlich reguliert.

Die deutsche BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) veröffentlichte im Februar 2018 Leitlinien. Diese gingen detaillierter vor als ähnliche Bestimmungen in Großbritannien, zum Beispiel.

Alle Tokens mussten im Einzelfall bewertet werden, was bedeutet, dass die BaFin weitreichende Aussagen zur Klassifizierung von Tokens vermieden hat.

Darüber hinaus wurden Kryptobörsen als multilaterale Handelsplattformen bezeichnet, was darauf hinweist, dass sie eine Genehmigung von nationalen Regulierungsbehörden benötigen würden.

Lassen Sie uns tiefer in das rechtliche Rahmenwerk der deutschen ICOs eintauchen.

Rechtliche Rahmenbedingungen für ICOs in Deutschland

Was ist ein „Token“ rechtlich gesehen?

In Deutschland werden Tokens, die im Rahmen von ICOs herausgegeben werden, in der Regel als Finanzinstrumente, Wertpapiere oder Utility Tokens eingestuft. Die Klassifizierung bestimmt den anwendbaren rechtlichen Rahmen und die regulatorischen Anforderungen.

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) in Deutschland unterscheidet in dem oben genannten Rundschreiben folgende Kategorien von Tokens:

Quelle: pexels.com

Zahlungstokens (fungieren als Zahlungsmittel und können auf Plattformen gehandelt und gegen sowohl traditionelle als auch virtuelle Währungen ausgetauscht werden)

Equity Tokens (verleihen Eigentumsrechte oder einen Anteil an den zukünftigen Einnahmen des Emittenten)

Utility Tokens (werden für den Kauf von Dienstleistungen verwendet, die vom Fundraiser entwickelt werden)

Viele Tokens kombinieren die Elemente jeder Kategorie und sind gleichzeitig Zahlungs- und Eigenkapital-Token.

Wenn Tokens als Utility Tokens eingestuft werden, fallen sie nicht unter die Bestimmungen für Wertpapiere. Die BaFin ist für die Aufsicht über die Finanzmärkte und die Durchsetzung der Einhaltung relevanter Gesetze zuständig. Auch die Deutsche Bundesbank überwacht ICOs.

Security Token Offerings

Wenn die in einem ICO angebotenen Tokens als Wertpapiere gelten, muss der Emittent die geltenden Wertpapiergesetze in Deutschland einhalten, einschließlich der Genehmigung eines Prospekts durch die BaFin.

ICOs müssen auch den Anforderungen zur Bekämpfung von Geldwäsche und der Identifizierung von Kunden entsprechen. Dies umfasst beispielsweise die Überprüfung der Identität der Investoren. Es dürfen keine Geldwäsche oder Finanzierung von Terrorismus beteiligt sein.

ICOs haben auch steuerliche Auswirkungen in Deutschland. Unternehmen müssen die steuerlichen Verpflichtungen im Zusammenhang mit dem Verkauf von Tokens verstehen und geltende Steuergesetze in Deutschland einhalten. Gewinne aus Kryptowährungen für natürliche Personen unterliegen dem persönlichen Einkommensteuersatz.

Best Practices für ICOs in Deutschland

Nun, da wir den allgemeinen Rahmen der Vorschriften für deutsche ICOs kennen, können wir eine Checkliste mit bewährten Verfahren erstellen, die beachtet werden sollten:

- Einhaltung der Vorschriften: Stellen Sie sicher, dass Ihr ICO den geltenden gesetzlichen Vorschriften und regulatorischen Anforderungen entspricht.

- Dokumentationsanforderungen einhalten: Erstellen Sie alle erforderlichen Dokumente, wie ein detailliertes Whitepaper, das alle relevanten Informationen über Ihr Projekt enthält.

- Schutz der Interessen der Investoren: Stellen Sie sicher, dass Ihre Investoren angemessen geschützt sind und klare Informationen über potenzielle Risiken erhalten.

- Definieren Sie den Zweck und die Funktionen der Tokens: Klären Sie den Nutzen und die Verwendungszwecke der Tokens, um den Investoren Transparenz zu bieten.

- Durchführung von Smart Contract Audits: Lassen Sie Ihre Smart Contracts von qualifizierten Experten prüfen, um potenzielle Sicherheitslücken oder Schwachstellen zu identifizieren.

- Arbeiten Sie an der Sicherheit der Token-Wallets: Implementieren Sie starke Sicherheitsmaßnahmen, um den Schutz der Token-Wallets und die sichere Aufbewahrung der Tokens zu gewährleisten.

- Aufbau einer Kommunikation zwischen der Community und den Investoren: Pflegen Sie eine klare und offene Kommunikation mit Ihrer Community und Ihren Investoren, um Fragen zu beantworten und Feedback entgegenzunehmen.

- Zusammenarbeit mit vertrauenswürdigen Dienstleistern in der Branche: Arbeiten Sie mit zuverlässigen Partnern zusammen, wie beispielsweise Rechts- und Steuerberatern, um sicherzustellen, dass alle Aspekte Ihres ICOs richtig abgedeckt sind.

- Verfolgen Sie die Aktualisierungen der Vorschriften: Halten Sie sich über neue Entwicklungen und Aktualisierungen der rechtlichen Vorschriften auf dem Laufenden, um sicherzustellen, dass Ihr ICO weiterhin den aktuellen Anforderungen entspricht.

Diese Checkliste bietet eine gute Grundlage für bewährte Verfahren, die bei der Durchführung eines ICOs in Deutschland beachtet werden sollten. Es ist jedoch wichtig, individuelle Beratung einzuholen und spezifische Anforderungen Ihres Projekts zu berücksichtigen, um sicherzustellen, dass alle Aspekte abgedeckt sind und den Best Practices entsprechen.

Einhaltung der Vorschriften

Dieser Schritt ist recht selbsterklärend. Es ist erforderlich, eine gründliche rechtliche Analyse durchzuführen, um die Klassifizierung der Tokens zu bestimmen, und anschließend den regulatorischen Anforderungen zu folgen.

Es wird empfohlen, dass ICO-Ersteller rechtlichen Rat einholen, um die Einhaltung von Wertpapiergesetzen, Anti-Geldwäsche (AML) / Kenne-deinen-Kunden (KYC)-Regeln und Steuerpflichten sicherzustellen.

Den Anforderungen an die Dokumentation folgen

Bei der Durchführung eines Security Token Offerings ist es wichtig, ein Whitepaper vorzubereiten, das umfassende und genaue Informationen über das Projekt, das Team, die Technologie, die Risiken und die finanziellen Aspekte bereitstellt.

Das Whitepaper sollte den Anforderungen der BaFin entsprechen und vor dem Start des ICOs zur Genehmigung eingereicht werden.

Es sollte auch Transparenz für die Investoren bieten, indem es klare und verständliche Informationen über das Projekt und seine potenziellen Risiken und Chancen liefert.

Schützen Sie die Interessen der Investoren

Implementieren Sie Maßnahmen zum Schutz der Interessen der Investoren.

Dazu gehört die Bereitstellung klarer und transparenter Dokumentation, die Sicherstellung einer genauen und aktuellen Offenlegung von Informationen sowie die Bereitstellung eines Mechanismus zur Streitbeilegung.

Ergreifen Sie alle möglichen Maßnahmen zum Schutz der Investorengelder.

Definieren Sie den Zweck und die Funktionen der Tokens

Definieren Sie den Zweck, die Funktionalität und die Einschränkungen der während des ICO ausgegebenen Tokens.

Stellen Sie sicher, dass die Tokenökonomie mit dem von Ihnen durchgeführten Geschäftsmodell übereinstimmt.

Führen Sie Smart Contract Audits durch

Führen Sie eine umfassende Sicherheitsprüfung der Smart Contracts durch, um potenzielle Schwachstellen zu identifizieren und zu mindern.

Arbeiten Sie an der Sicherheit von Token-Wallets

Betonen Sie die Bedeutung der Sicherung von Token-Wallets und informieren Sie die Investoren über bewährte Verfahren zur Aufbewahrung und zum Schutz ihrer Tokens.

Fördern Sie die Verwendung von Hardware-Wallets und Authentifizierungsmethoden mit mehreren Faktoren.

Etablieren Sie eine Kommunikation zwischen der Community und den Investoren

Pflegen Sie eine offene und regelmäßige Kommunikation mit der Community und den Investoren.

Geben Sie rechtzeitig Updates über jeden Schritt des Projektfortschritts bekannt, zumindest über wichtige Meilensteine und signifikante Entwicklungen. Beantworten Sie Anliegen und Anfragen zeitnah.

Arbeiten Sie mit vertrauenswürdigen Dienstleistern in der Branche zusammen

Kooperieren Sie mit renommierten Partnern und Dienstleistern, die Erfahrung in der Blockchain- und Kryptowährungsbranche haben.

Arbeiten Sie mit den Aufsichtsbehörden (BaFin) zusammen, um Richtlinien zu erfragen und die Einhaltung sicherzustellen.

Stellen Sie sicher, dass Sie rechtliche Aktualisierungen verfolgen, um diese zu befolgen

Bleiben Sie über sich entwickelnde Vorschriften auf dem Laufenden und passen Sie die ICO-Strategie entsprechend an.

Überwachen Sie kontinuierlich rechtliche Entwicklungen, suchen Sie rechtlichen Rat und setzen Sie erforderliche Änderungen um, um die Einhaltung sicherzustellen.

Fazit

Initial Coin Offerings (ICOs) in Deutschland bieten sowohl Chancen als auch Herausforderungen für Unternehmen und Investoren. Es ist entscheidend, das Konzept der rechtlichen Rahmenbedingungen rund um ICOs zu erfassen, um die Einhaltung sicherzustellen und Risiken für alle beteiligten Parteien zu minimieren.

Während wir uns mit den wichtigsten rechtlichen Überlegungen und bewährten Verfahren auseinandergesetzt haben, sind wir zu dem Schluss gekommen, dass die Zusammenarbeit mit renommierten Blockchain-Dienstleistern den Erfolg und die Sicherheit eines ICOs erheblich verbessern kann.

Mit anderen Worten, Expertise in der Entwicklung von blockchain-basierten Anwendungen ist während des gesamten ICO-Prozesses ein Muss oder sehr wünschenswert. Aus diesem Grund freuen wir uns, unsere Dienstleistungen in der Entwicklung von blockchain-basierten Anwendungen anzubieten.

Elinext kann Ihnen bei allem helfen: von der Konzeptentwicklung über die Entwicklung von Smart Contracts bis hin zur Unterstützung nach dem ICO.

Kontaktieren Sie uns, um qualifizierte Hilfe bei der Durchführung eines ICOs gemäß allen regulatorischen Anforderungen und bewährten Verfahren der Branche zu erhalten.