„Die Kunst der Besteuerung besteht darin, die Gans so zu rupfen, dass man mit dem geringsten Zischen die meisten Federn bekommt.“

Jean-Baptist Colbert

Die Digitalisierung hat unser Leben in allen Facetten durchdrungen. Und keine Regierung kann ohne Steuern existieren. Können diese Aussagen zusammenkommen, um Colberts Metapher auf eine ganz neue Ebene der Innovation zu heben? In einer überwiegend technologiegetriebenen Welt, die in der Post-COVID-Ära noch weiter an Dynamik gewinnt, scheint die Digitalisierung der Steuern ein sinnvoller Weg zu sein. Um mit einem sich ständig weiterentwickelnden und herausfordernden finanziellen Umfeld Schritt zu halten, sind Steuerabteilungen zum Dreh- und Angelpunkt des Regierungspuzzles geworden und ermöglichen es den Steuerzahlern, entsprechend auf den erhöhten Druck von Aufsichtsbehörden und der allgemeinen Öffentlichkeit zu reagieren. Wie von 360 ResearchReports hervorgehoben, wird der Markt für Steuertechnologie bis 2027 voraussichtlich 30471,82 Millionen US-Dollar erreichen und damit auf den dringenden Bedarf an Steuerstraffung und Transparenz reagieren. Von Steuerzahlern – ob Unternehmen oder Bürgern – bis hin zu Steuerverwaltungen ist die Digitalisierung der Steuern nichts anderes als eine unvermeidliche Reaktion auf den technologischen Fortschritt.

Transformation der digitalen Steuerverwaltung

Laut 360 ResearchReports belief sich die globale Größe des Marktes für digitale Transformation in der Steuertechnologie im Jahr 2021 auf 13367,91 Millionen US-Dollar und wird voraussichtlich mit einer CAGR von 14,72 % wachsen und bis 2027 30471,82 Millionen US-Dollar erreichen.

Laut einer im April 2022 von Deloitte veröffentlichten Umfrage werden Unternehmen in einem globalen Ökosystem, das auf Transparenz setzt, durch Investitionen in ihre Steuerabteilungen in die Lage versetzt, angemessen auf den zunehmenden Druck der Öffentlichkeit und der Steuerbehörden zu reagieren. Es gibt mehrere Faktoren, die die digitale Steuertransformation vorantreiben:

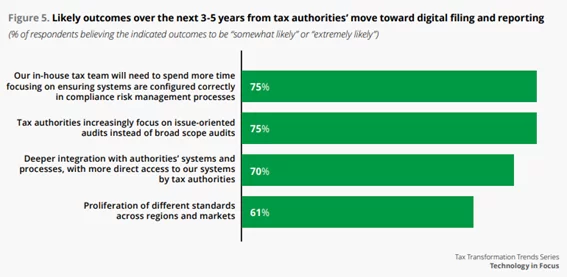

Da die Regulierungsbehörden die Münze zur digitalen Steuerverwaltung werfen, sind 75 % der Befragten der Ansicht, dass die Steuerbehörden in naher Zukunft direkt auf ihre IT-Systeme zugreifen werden:

Quelle: Deloitte

Laut Emergen Research wird die dringende Notwendigkeit, Inkonsistenzen zu vermeiden und die Besteuerung zu automatisieren und damit Prozesse zu rationalisieren, das Marktwachstum noch weiter ankurbeln:

Quelle: Emergenresearch

Vorteile der Steuerdigitalisierung

Die Weltbank hebt mehrere Gründe hervor, warum Steuerverwaltungen die digitale Transformation annehmen:

●Vereinfacht und erleichtert die Einhaltung und verringert den Verwaltungsaufwand

● Angemessene Besteuerung der digitalen Wirtschaft (E-Commerce, bargeldloser Zahlungsverkehr etc.)

● Ermöglicht den Informationsabgleich und das Sammeln von Steuerinformationen in Echtzeit, wodurch die Compliance verbessert wird

● KI-gestützte Systeme ermöglichen es Verwaltungen, bessere Vorhersagen zu treffen

● Verbesserte datengestützte Entscheidungsfindung

● Reduzierte Verwaltungskosten und verbesserte Kontrollen

● Verbesserte Kommunikation mit den Steuerzahlern, wodurch ihr Vertrauen gestärkt wird

Auch Steuerzahler profitieren von der digitalen Transformation:

● Weniger Steuerfehler

● Rechtzeitige und unkomplizierte Steuerzahlungen

● Eliminiert langwierigen Papierkram

● Reduzierung menschlicher Eingriffe

● Einfachere Buchhaltung

● Verbesserte Kontrolle der Ein- und Ausgänge

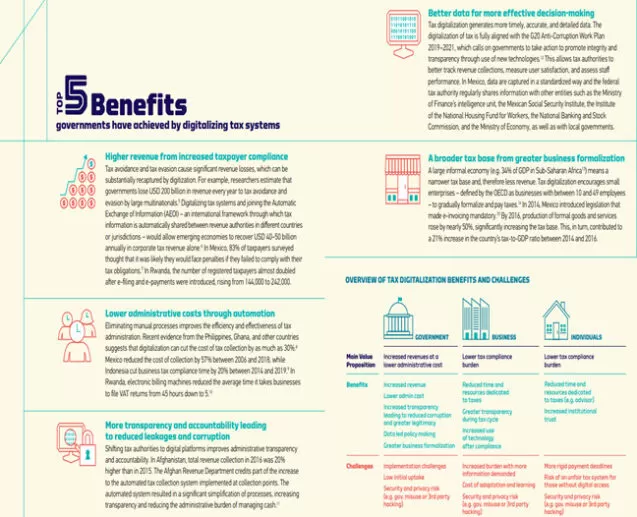

Der Leitfaden Erfolgsfaktoren in der Steuerdigitalisierung fasst die Vorteile und Herausforderungen zusammen:

Transformation der digitalen Steuerverwaltung in Deutschland

In dem Versuch, die Steuererhebungsprozesse zu rationalisieren und zu verbessern, hat Deutschland stark auf die Digitalisierung gesetzt und eine Reihe von digitalen Steuerinitiativen wie ELSTER (Elektronische Steuererklärung) implementiert, das elektronische Steuererklärungssystem, das sowohl Unternehmen als auch Privatpersonen eine einfache und sichere Einreichung ermöglicht ihre Steuererklärungen und Erklärungen mit einer vom Bundeszentralamt für Steuern (BZSt) bereitgestellten Software, wodurch Fehler minimiert und die Bearbeitungszeit erheblich verkürzt werden. Das ELSTER-System wird von Drittanbietern unterstützt, die Software entwickeln, die mit dem System interagieren kann. Das System unterstützt nicht nur die elektronische Kommunikation zwischen Behörden und Steuerpflichtigen, sondern erleichtert auch den Austausch sensibler Daten zwischen Steuerbehörden und anderen staatlichen Stellen. Kurz gesagt, mit einem zentralisierten Steuersystem und einer zentralen Datenaustauschplattform können Steuerzahler und Behörden Informationen elektronisch austauschen, wodurch eine genauere und schnellere Datenverarbeitung ermöglicht und die Notwendigkeit einer manuellen Dateneingabe drastisch reduziert wird.

Im Jahr 2020 führte Deutschland die E-Invoicing-Verordnung ein, eine elektronische Rechnung, die Unternehmen verpflichtet, digitale Rechnungen in einem standardisierten Format auszustellen. Das System reduziert nicht nur den Papierkram und rationalisiert Steuerprozesse, sondern hilft auch, Betrug zu verhindern.

Nachdem die OECD im Jahr 2016 die Leitlinien für steuerliche Risikomanagementverfahren veröffentlicht hatte, verabschiedete das Institut der Wirtschaftsprüfer Deutschland IDW PS 980, ein Echtzeit-Überwachungssystem zur Einhaltung der Steuervorschriften, das es den Steuerbehörden ermöglicht, Steuerhinterziehungsrisiken zu erkennen. Dadurch trägt das System dazu bei, die Transparenz zu erhöhen und die Einhaltung gesetzlicher und regulatorischer Vorschriften sicherzustellen.

Transformation der digitalen Steuerverwaltung in Österreich

Ähnlich wie in Deutschland implementierte das österreichische Bundesministerium für Finanzen FinanzOnline, ein Online-Portal der Steuerverwaltung, das es sowohl Unternehmen als auch Privatpersonen ermöglicht, sicher elektronische Zahlungen zu tätigen, Steuererklärungen einzureichen, Steuerunterlagen einzusehen und Bescheinigungen anzufordern oder mit Steuerbehörden zu kommunizieren. Obwohl FinanzOnline erst 2003 eingeführt wurde, wurde das System kontinuierlich weiterentwickelt und verfügt aktuell über einen interaktiven Assistenten zur Steuerveranlagung.

Um den Papierkram zu reduzieren, Kosten zu sparen und die Effizienz zu steigern, hat Österreich die e-Rechnung eingeführt, ein elektronisches Rechnungsstellungssystem, mit dem Unternehmen elektronische Rechnungen an Behörden ausstellen. Um die Einführung der elektronischen Rechnungsstellung (z. B. Electronic Data Interchange (EDI), webbasierte Portale usw.) voranzutreiben, gewährt die österreichische Regierung Unternehmen steuerliche Anreize und Subventionen.

Die Implementierung von Registrierkassen (d. h. Software und/oder Hardware, die Finanztransaktionen automatisch in Echtzeit aufzeichnet) ermöglicht es den Steuerbehörden nicht nur, Betrug und Steuerhinterziehung zu verhindern, sondern ermöglicht es Unternehmen auch, Verkaufsprozesse und Transaktionen zu automatisieren und zu verfolgen.

Transformation der digitalen Steuerverwaltung in der Schweiz

In ihrem Engagement für die Optimierung von Steuerprozessen haben die Schweizer Behörden TaxMe implementiert, ein Online-Portal, das es Steuerzahlern ermöglicht, Steuererklärungen elektronisch einzureichen. Das System bietet Anleitungen, um sicherzustellen, dass Formulare korrekt ausgefüllt werden und Steuerzahler alle Abzüge geltend machen können, zu denen sie berechtigt sind. Um Steuerpflichtigen die Verwaltung von Steuerprozessen noch einfacher zu machen, hat die Eidgenössische Steuerverwaltung eTax implementiert, eine Online-Plattform, die es registrierten Benutzern ermöglicht, Steuererklärungen einzureichen, auf ihre Steuerhistorie und ihren aktuellen Status zuzugreifen und Zahlungen über die bereitgestellten E-Banking-Dienste zu tätigen durch das System. Das System stellt Benachrichtigungen für Steuerfälligkeitsdaten, Zahlungsbestätigungen und Steuerbescheide bereit. Um den Nutzen und die Effektivität zu erhöhen, sendet das System Benachrichtigungen für Steuerbescheide und Fälligkeiten sowie Zahlungsbestätigungen.

Als Folge ihres Engagements für Finanztransparenz hat die Schweiz mehrere internationale Abkommen unterzeichnet, die den Austausch von Steuerinformationen zwischen Ländern erleichtern. Eines der bemerkenswertesten ist der Automatische Informationsaustausch (AIA), ein internationales Abkommen, das von der OECD (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) entwickelt wurde. Das Abkommen wurde entwickelt, um Steuerhinterziehung zu verhindern und Transparenz zu gewährleisten, indem es die Zusammenarbeit zwischen den Ländern sicherstellt, und verpflichtet Finanzinstitute, Informationen (z. B. Einkommen, Transaktionen, Kontostände usw.) über ausländische Kontoinhaber an ihre nationale Steuerbehörde zu melden. Um die Sicherheit, Genauigkeit und Funktionalität des Datenaustauschprozesses zu gewährleisten, nutzt das System eine Vielzahl fortschrittlicher Technologien wie CRS (Common Reporting Standard), sichere Datenübertragungsprotokolle (z. B. SFTP), Datenverwaltungssysteme, Verschlüsselung und Entschlüsselungstools oder ML und erweiterte Analysen, um Muster und Inkonsistenzen zu identifizieren, die auf Steuerhinterziehung oder andere verdächtige Aktivitäten wie Geldwäsche hinweisen können.

Zusammenfassend

Bis vor nicht allzu langer Zeit konnte die Beziehung zwischen Steuerzahlern und Steuerverwaltungen in zwei Worten zusammengefasst werden: zeitaufwändig und herausfordernd. „Heute braucht es mehr Köpfchen und Mühe, das Einkommensteuerformular zu entziffern, als das Einkommen zu erwirtschaften“, pflegte Alfred E. Neumann witzig zu sagen. Initiativen wie ELSTER, Registrierkassen, TaxMe oder IDW PS 980 zeigen jedoch, dass Technologie Steuerprozesse rationalisieren und das Leben der Steuerzahler erheblich erleichtern kann. Auch wenn der Wandel hin zur Steuerdigitalisierung gewaltig sein kann, sind die Vorteile für alle Beteiligten – Steuerbehörden, Steuerzahler und Regierungen – bemerkenswert: Vereinfachung, Agilität, Bürokratieabbau, Kostensenkung und verbesserte Transparenz. Mit einer Repräsentanz in Berlin, Deutschland, baut Elinext maßgeschneiderte Steuersoftwarelösungen für schnelle und genaue Ergebnisse. Kontaktieren Sie uns hier.